バビロンの大富豪VS私の財産告白。10分の1貯金法と4分の1天引き貯金法、あなたに合った貯蓄術はどっちだ?

貯蓄術の最もポピュラー且つ効果抜群の貯金法、先取り貯金。

古今東西どの貯金節約本を開いても必ず推奨されている先取り貯金ですが、この方法が記されている書籍で代表格とも言えるのが、

バビロンの大富豪(ジョージ・S・クレイソン)

私の財産告白(本多静六)

の不朽の名作2書ではないでしょうか。

現在はインターネットバンクのシステムで自動振替や自動入金がスタンダードな機能として導入され、先取り貯金は簡単にできる時代になりました。

この二つの名著の違いは先取り貯金の割合。

バビロンの大富豪は「収入の10分の1を貯蓄せよ」という教えがあり、

私の財産告白は「収入の4分の1を先取り貯金する」という方法を実践していました。

10分の1では少なすぎませんか?老後資金に間に合わなくなりますよ。

いやいや、4分の1も貯蓄しては生活が立ち行かなくなります。

果たしてどちらがより現実的な先取り貯金法なのか。

色々なパターンからシミュレーションして貯蓄の結果がどうなるのか見ていきたいと思います。

収入別に見るとかなり違いが顕著な2つの先取り貯金

一口に何分の何と貯金の割合を示してみても年収の個人差によってかなり積立額の違いが出てくる先取り貯金。

例えばバビロンの大富豪方式(収入の10%)なら、

- 手取り20万円なら月2万円。年換算で24万円。

- 手取り30万円なら月3万円。年換算で36万円。

- 手取り40万円なら月4万円。年換算で48万円。

本多静六式貯蓄法(収入の25%)ならば、

- 手取り20万円なら月5万円。年換算で60万円。

- 手取り30万円なら月7.5万円。年換算で90万円。

- 手取り40万円なら月10万円。年換算で120万円。

これは・・・だいぶ違いが出てくるな。

同じ手取りでも約2.5倍本多さん方式の方が貯蓄スピードが早いっス。

人によってボーナスのあるなしはあると思うのでボーナスは割愛して計算していますが、これにボーナスが乗っかるとますます貯蓄額に差がつくことでしょう。

手取り20万円の人が仮に収入と先取り貯金のペースが変わらないとして、大学卒業から65歳まで働き貯蓄を実践していくとすると、

43(労働年)✖️24(年間貯蓄)=1,032万円(バビロン方式)

かろうじて1,000万円はクリアできる計算です。決して少ない額ではありませんが、貯蓄節約好きな倹約家には物足りない数字となるかもしれません。老後資金としても若干心もとない気がします。

対して、

43(労働年)✖️60(年間貯蓄)=2,580万円(本多静六方式)

ちょっと前に話題になった2,000万円問題は貯蓄だけでクリアできてしまいます。これはでかい。

同様に手取り30万円、40万円を計算してみました。

<43年間の労働期間で同額の先取り貯金を実践した場合>

| 手取り額 | バビロン方式(10%) | 本多静六方式(25%) |

| 30万円 | 1,548万円 | 3,870万円 |

| 40万円 | 2,064万円 | 5,160万円 |

実際の月収はこのようにフラットで得ることはできないとは思いますが、高収入の職業選択や副業併用、早い昇進昇給を果たすことで近い貯蓄になる可能性は十分にあり得ます。

貯蓄の裏には支出があることを忘れてはならない。

えええ〜!これじゃ本多静六式一択じゃん!迷わずやれよ!やればわかるさ!

落ち着いてください。もちろん貯蓄を増やすだけなら多い方がいいに決まっています。でも逆に考えてみてください。その分普段の生活に使えるお金はバビロン方式の方が上になります。

貯蓄は将来を見据えたとても大事な行為の一つですが、そこに重きを置いてしまうと現在の生活が貧しくなる可能性があることを忘れてはいけません。

「生活レベルを上げず、貯蓄節約にはげめ」というのは資産形成の基本。しかしそれをどこまで実践するかは環境によって変わってきます。

身を削るような思いをしてまで現在の生活を窮屈にするのが果たしていいことなのかどうか。これは貯蓄する本人の心持ち次第になります。

実際に手取り20万円の人をモデルケースに考えると、

20(月手取り)✖️12(月)=240(年手取り)✖️43(稼働年)=10,320(生涯手取り)

控除等を引いた手取りは一生をかけて1億320万円。

支出に使える金額は、

バビロン方式は10,320-1,032=9,288万円。

本田静六方式は10,320-2,580=7,740万円。

貯蓄は本多静六方式のほうが多いですが、逆に言えばバビロン方式のほうが年金受給齢までゆとりを持って豊かな生活していたとも言えますな。

月に3万円余分に使えるのはでかいな。確かに。

もちろん愚にもつかない浪費は論外ですが、この3万円を有効に使用していたなら貯蓄が少ないからといって一概にダメだということにはなりません。

若い頃にしかできない体験や勉強に使ったり、人との交流で人脈を築いたり、一生をかけた趣味に打ち込んでいたり。

時間も財産のうちと考えれば、お金だけで得られない何かを現役時代に資産として築いてきた恩恵は老後も必ず生きてくるともいえます。

また手取り20万円クラスは貯蓄をしつつ生活するにはかなり切り詰めなければなりませんが、30万円、40万円やそれ以上になると生活レベルを上げない努力をするだけでかなり貯蓄に回せるようになるのは大きいです。

貯蓄割合も大事ですが、やはり資産形成には収入ベースを上げることが一番の効力を発揮する方法といえそうです。

投資を併用することで貯蓄割合は減らせる&想定よりも増やすことが出来る

収入の10分の1の貯蓄法では生活にゆとりがでるけれど、貯蓄額は少なくなる。

収入の4分の1の貯蓄法では貯蓄は膨れ上がるけれども、日々の生活がひもじくなる。

このジレンマを解決する方法はひとつ。

投資によって少しでも資産増加を狙うしかないな。

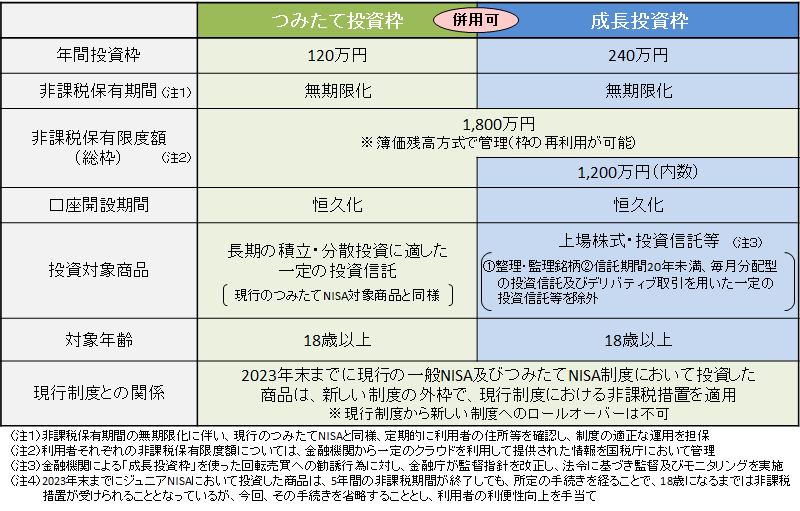

幸い現代にはNISAっていう手堅いインデックス投資向きの非課税投資制度があるっス!

2024年より制度改正されたNISAの概要。

出典:金融庁ホームページ

現金貯金のみで進まない資産形成を加速させるには、積立投資による複利に頼るしかありません。

令和の錬金術、NISA(小額投資非課税制度)とインデックス投資信託によるパッシブ投資を用いるとどうなるかシミュレーションしてみましょう。

先取り貯金&先取り投資をカウチポテト方式で行うとどうなるか?

とはいえ「投資は怖い」とイメージのある方にとって投資による資産形成法はなかなか踏み出しづらいもの。

また、「投資は余剰金でやるもの」「生活防衛資金を確保してから」という金言もあり、投資を行うのは貯金がたまってからやった方がいいというのが一般的です。

しかし中年と言われる年代まで貯金一辺倒で来て、その後投資を始めた投資3年生の自分の経験談を交えてアドバイスさせていただくとすれば、貯金と投資は同じタイミング、同じスピードで始める方がやりやすいと実感しています。

「貯めてから投資」するのではなく「貯めながら投資」がベター。

どうせやるならば1秒でも早く始めた方がいいのが投資。金額うんぬんより時間が大事です。

こちらの記事では長年貯めた貯金切り崩し投資に四苦八苦している冴えないおっさんの模様をお送りしています。

そこで方法として考えられるのがカウチポテト方式による資産形成法。

カウチポテトとは、投資市場の暴落があってもソファーの上でくつろいでポテトチップスを食べていられるような余裕のある資産形成の仕方を指します。

割合としては現金と投資元金1:1で持つのが理想ですね。

仮に投資商品が暴落して50%金融資産が減った場合、100%投資商品で資産形成をしていると資産は半分になってしまいます。

これを現金50%:投資元金50%で同じ割合にしていれば、投資商品が半値に暴落して25%になっても資産全体は75%の割合を保持でき、それほど狼狽しなくて済むという方法です。

カウチポテト&先取り貯蓄による資産形成シミュレーション

上記と同じ手取り20万円をモデルにシミュレーションを実施すると、

年間貯金12万円、投資12万円。43年稼働による総資産は貯金516万円。投資元金516万円。合わせて1032万円+投資運用益。

年間貯金30万円。投資30万円。43年稼働による総資産は貯金1,290万円。投資元金1,290万円。合わせて2580万円+投資運用益。

ここで肝となってくるのが投資による運用益がいくらになってくるのかです。

バビロン方式の投資元金516万円(月1万円積立)を年利3%で運用すると、

運用期間43年後の投資資産は評価額10,565,809円。おおよそ投資元金の倍額。

年利5%なら18,017,161円。年利7%ならば31,814,502円の資産評価額となります。

現金貯金と合わせると年利3%でも30万円の手取り相当の貯蓄(約1,500万円)が実践可能です。年利5%なら資産総額2,000万円を余裕で超えることが出来ます。

本多静六方式ならどうでしょう。投資元金1,290万円(月2万5千円積立)を同様の運用想定してみると

- 年利3%・・・26,414,523円(現金と合算で資産総額約3,931万円)

- 年利5%・・・45,042,902円(同上約5,794万円)

- 年利7%・・・79,536,255円(同上約9,243万円)

やっぱり投資元金の大きさよりも大事なのは年月だな。もちろんいくら投資できるかでも違ってくるけど。

512万円を投資するってなるとしり込みしますが、月1万円を積立貯蓄するって言われると簡単な気がしますね。

まさに貯金も積もれば高尾山、投資も積もればエベレストの勢いです。

手取り30万円、40万円のカウチポテト&先取り貯蓄のシミュレーション結果はこちらです。

手取り30万円の投資運用元金はバビロン方式774万円。本多静六方式1,935万円(注:1,800万円は非課税運用。135万円は特定口座による運用のため20.315%課税対象)

| 運用益(43年) | 手取り30万円(月15,000円積立) | 手取り30万円(月37,500円積立) |

| 年利3% | 15,848,714円 | 39,621,784円 |

| 年利5% | 27,025,741円 | 67,564,353円 |

| 年利7% | 47,721,753円 | 119,304,383円 |

手取り40万円の投資運用元金はバビロン方式1032万円。本多静六方式2,580万円。(注:1,800万円までは非課税運用。780万円は特定口座運用のため20.315%課税対象)

| 運用益(43年) | 手取り40万円(月20,000円積立) | 手取り40万円(月50,000円積立) |

| 年利3% | 21,131,618円 | 52,829,045円 |

| 年利5% | 36,034,321円 | 90,085,803円 |

| 年利7% | 63,629,004円 | 159,072,511円 |

この試算にそれぞれ積立現金貯金を足したものが総資産額となります。投資運用元金と同額です。

上記のシミュレーションを見る限り、一生をかけて先取り貯蓄&カウチポテト投資を実践するならば2,000万円問題はそれほど労せずしてクリアでき、アッパーマス層(資産3,000万円以上5,000万円未満)~富裕層(1億円超)になることも決して不可能でないことが分かります。

まとめ:いつやるの?今からでしょ!の令和板先取り貯蓄術

お金があるかないか、よりも完全に知ってるか知らないかだなこりゃ。

それ以上にやるかやらないかっス。やっときゃよかったと思っても過ぎた時間はどうにもならないっス。

NISA1,800万円の枠から外れた額は課税されてしまいますが、それを加味してもカウチポテトで資産形成を突き進めば、少ない貯蓄積立をもってして現金貯金のみ行っているワンランク上の収入層に匹敵する資産を築けてしまう計算になります。

まさに資本主義の残酷な現実。数年前までの自分を殴りたい。

しかし過ぎた時間は戻ってきません。大事なのは今これから。

もちろん投資は元本割れの危険性がありますし、原則自己責任の行為。やるやらないは個人の判断になりますが、

それでもせっかくあてがわれたNISAという権利、小額からでも試してみる価値は個人的にはあると思います。優良なインデックス投資信託も100円から買えますし。

また別の方法として資金拘束、投資上限などクセはありますが、個人型確定拠出年金制度iDeCoを利用するという手もあります。

こちらなら運用益が非課税なうえに、所得控除対象にもなって実質の年間所得が少しUPする計算になります。ぜひご検討の対象の一つに。

先取り貯金、カウチポテト、NISA、iDeCoなどをそれぞれ別物に考えるのではなく、ありとあらゆるものを連携して資産形成を行えばリスクはかなり抑えられるはず。

令和には令和の、一般人には一般人の資産形成の戦い方がある!

収入の10%先取り貯蓄が出来ていればやり方を工夫するだけでも戦えます。25%ならばなおのこと。それ以上できるなら先取り貯蓄マイスター。

無理のない貯蓄をうまくやり方でカバーして、ソファーで寝そべりながらポテトを食べつつスマホで資産アプリをみてニヤニヤ、なんて未来を目指せたらいいですね。